炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:无冕财经

中国奥园(03883.HK)债务处理进入转折点。

7月2日,奥园公布“内幕消息”称,与债权人小组,就境外债务重组方案达成一致。重组方案中,大致是以发新债、股份转让等方式延长时间。

新债到期时间,大多集中在2031年,也就是说,在境外债这一块,奥园接下来8年不用操心了。不过,届时掌门人郭梓文已67岁。

而为了处理这批境外债务,郭氏家族付出了不小的代价。

上述债务小组,持有公司债务约占奥园现有票据未偿还总额的33.01%。为应对这批债务,奥园董事长郭梓文及家族成员持有的4亿股普通股,将转让给债权人抵债,约占目前奥园总股本的13.5%,并附加了各项条件。

奥园这算躲过一劫了?恐怕还没完。

以股续命,有失去控制权风险?

从债务重组方案上看,郭氏家族正在“以股续命”。

本次债务中,外界关注的一大焦点是创始人的控制权问题。

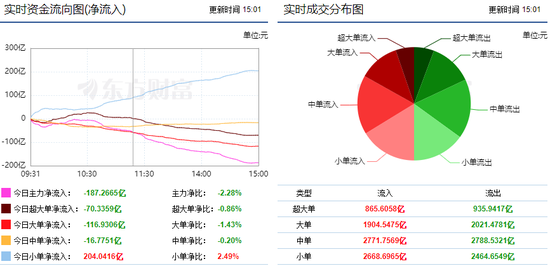

据现有信息,中国奥园的总股本约为是29.65亿股,其中郭梓文家族合计持有约16.61亿股,持股比例达56.01%。

按重组方案发行10亿股新股后,奥园的总股本将变成39.66亿股,郭梓文家族的持股量将减少至12.61亿股,持股比例降至31.8%。

▲中国奥园的股本情况。图片来自东方财富网。

问题是,在重组方案中,上述计划发行的10亿新股,加上郭氏家族承诺转让的4亿普通股,将转让给若干合资格债权人,相当于重组生效日后公司持股量的25.22%和10.09%,合计约35%。

此外,重组方案中,奥园拟新发行1.43亿美元无息强制可转换债券,其将于2028年9月强制转换为公司普通股份,其将占转换后公司已发行股本总额的29.9%。

也就是说,债权人拿到股份后,联合起来,随时可以将郭梓文家族踢出局。

不过,据中国房地产报,奥园管理层人士回应,重组方案成功实施后,郭梓文仍为公司的第一大股东及实控人,这是主要债权人的底线要求。

也就是说,郭梓文暂时不会出局。但到了万不得已的那一天,债权人可以抢先维护自己的利益。

郭梓文似乎早就预料到这一步,逐渐对公司进行“风险切割”。

5月11日晚,奥园集团有限公司突发公告,免去郭梓宁、郭梓文的公司董事职务,以及二人的董事长、副董事长职位。奥园集团有限公司是奥园境内债券发行主体。

早在去年,奥园集团有限公司及其多家奥园系公司法定代表人就已由郭梓宁等人更换为林显团等高管。

去年8月,郭梓文对家族信托进行整合,由于原受托人在新加坡业务运营进行内部重组,The Golden Jade Trust(家族信托)委托人(即郭梓文与其配偶江敏儿)完成更换受托人。

动用朋友圈,拉来国资背景合作方

为处理债务问题,郭梓文在朋友圈折腾了一圈。

▲奥园创始人郭梓文,图片来自奥园集团官网。

他请来金融圈资深人士武捷思作为私人顾问,武捷思曾与粤海集团、合生创展、融创中国等公司合作,负责引入战投、债务重组等项目。

据中国房地产报,现年72岁的武捷思,在2021年底就成了郭梓文的私人顾问,并给奥园的债务重组团队提供专业意见和建议。其多年累积的债务重组经验及人脉,有助于中国奥园处理与各金融机构错综复杂的债务关系。

2008年,武捷思曾加入奥园,主要负责统筹战略发展规划、财务管理、融资及并购业务、规章制度健全修订等工作,而郭梓文仍执掌公司日常运作。

此前,郭梓文还引入香港资方。

2021年9月27日,中国奥园集团与恒基兆业地产董事兼联席主席李家杰全资拥有的投资公司Successful Lotus订立认购协议,Successful Lotus将斥资4亿港元认购奥园107,875,000股新股份,每股3.708港元,认购股份占扩大已发行股份总数约3.64%。

到了今年,郭梓文多次拉来国资背景合作方。

今年6月,中国奥园与中国黄金集团旗下的子公司中金国测投资有限公司(以下简称“中金国测”)在北京签署战略合作协议,此前还引入山东健康、南粤基金、西安航投科创等国资背景企业。

砸入真金白银的是南粤基金,它以现金2.56亿港元接手奥园健康29.9%股份,成为奥园健康第一大股东。

南粤基金为广州市增城区国有资产监督管理局与广州(汇银天粤)股权投资基金管理有限公司共同出资组建。

其他合作方更多看上了奥园的旧改项目。

例如山东健康,入股中国奥园珠海最大旧改翠微项目,持有该项目60%股权,中国奥园留有项目40%股权。不过,其中的交易总代价约5.84亿元。

另有中金国测、西安航投科创,与奥园仅处于签署战略合作协议层面。

在当下,各类财团资金捉襟见肘,谁也不会随意踏入奥园这个泥潭。

千亿债务待偿还,有多少资产可卖?

千亿规模房企有多风光,如今的千亿负债就有多狼狈。

据奥园近期发布的2022年财报显示,截至2022年底,奥园的总资产为2344.26亿元,总负债为2520.63亿元,总权益为-176.37亿元。

也就是说,中国奥园已经“资不抵债”。

截至2022年末,境外债中,奥园拥有境外计息负债总额约为人民币428.175亿元,其中的291.437亿元为此番与债权人相互协议中的一部分。境内债上,计息负债总额约为662.324亿元。

看来,境内债缺口大于境外,未来还将做境内债重组。

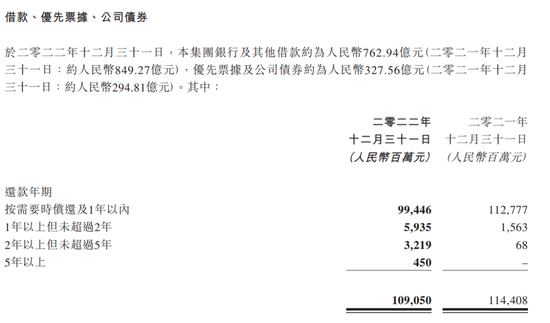

据2022年年报,由于还款违约及交叉违约,奥园的流动负债超过流动资产约人民币298.69亿元;银行及其他借款以及优先票据及债券合共为人民币1090.5亿元,其中人民币994.46亿元将于2023年底到期。

▲奥园仅借款、优先票据、公司债券总额就达到千亿。图片来自其2022年年报。

除了以时间换空间外,奥园还要通过卖资产偿债。

奥园在加拿大2个房地产开发项目,资产净值(不含股东贷款)为约人民币15.902亿元,目前已委托世邦魏理仕有限公司出售。

值钱的,还有旗下项目。

奥园在公告中表示,在中国大陆若干城市拥有267个物业开发项目(包括2021年从奥园美谷以总代价人民币10.2亿元购买的16个物业项目),总土储约3080万平方米。

此外,还有总规划建筑面积约3160万平方米的城市更新项目,及45个投资物业项目,公允价值合计约人民币126.23亿元,及主要自有房产3处,账面价值约人民币22.647亿元。

奥园表示,于未来十年或更长时间内,本集团考虑根据市场情况和资产运营情况逐步出售部分境内及境外资产。

一切还要根据市场情况而看,迫不得已之时,这些资产也将被卖出偿债。

![[新基]浦银安盛普兴3个月定开发行,300亿基金经理陶祺掌舵 投资表现近3月+1.16%](http://www.lolyunding.cn/zb_users/upload/news/2023-07-06/64a67f162c995.jpeg)