炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:广发证券

23年中期策略报告:新一轮投资范式,拥抱确定性!A股维持23年修复市判断,当前处于新一轮投资范式转变初期:无风险利率下行、风险偏好降低,配置更加追逐“确定性溢价”的“杠铃策略”。

近期美债利率上行仍是不确定性提升下的“新投资范式”表现形式之一。(1)过去一周10Y债利率上行突破4%。推动因素包括:6月美联储FOMC会议纪要释放鹰派信号、ADP私人就业大超预期。(2)强劲的美国就业背后体现的是美国“再工业化下”结构性资本开支的韧性。

往后展望,对于美债利率,短期可能仍然有不确定性,但是中期来看,有望迎来筑顶之后的回落。(1)短期的不确定性之一,以广义金融条件为紧缩目标之下,美联储货币政策实施、预期引导。(2)短期的不确定性之二,美国就业的韧性——美国“再工业化”作为中期主题。(3)通胀放缓的趋势明确,这构成美债利率中期见顶回落的确定性——美国capex周期筑顶之际迎移民回归,通胀-紧缩缓解仍是中期方向。

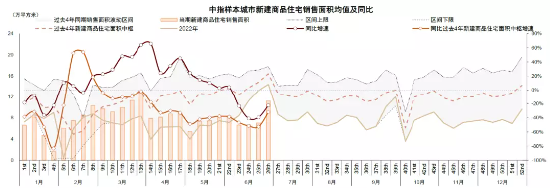

再度审视本轮宏观环境的不确定性,全球decoupling主题背景下,宏观底色破局仍有不确定性,淡化宏观交易。(1)首先,要理解中期宏观背景:全球decoupling下两大主题——中国产业结构深刻变化、美国再工业化。2020年以来,中美产能周期不同步——这打破过去10多年运行规律,市场多解读为周期错位,而忽略了结构变迁。(2)国内来看,中国产业结构深刻变化背景之下,企业信用扩张不足,居民边际消费倾向低位徘徊。(3)海外来看,我们判断美国资本周期将“温和下行”,中美利差短期难迎来彻底反转。

A股内部结构定价对短期的“不确定性”已经较为充分吸收,长期增长前景敏感性资产跑输防守型资产已偏离历史均值达2x标准差。然而,这一信号更加强调的是“投资新范式”的确立,而非简单以周期性“均值回归”思路去博弈此前交易结构的彻底反转。

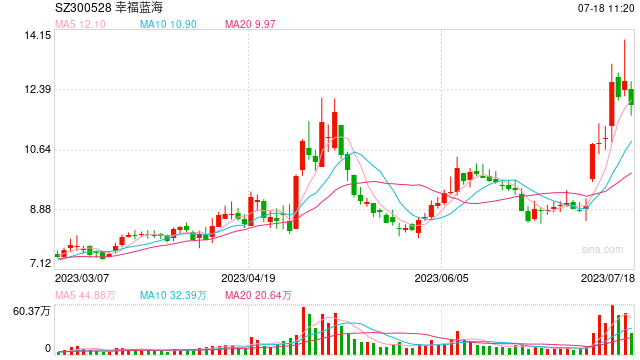

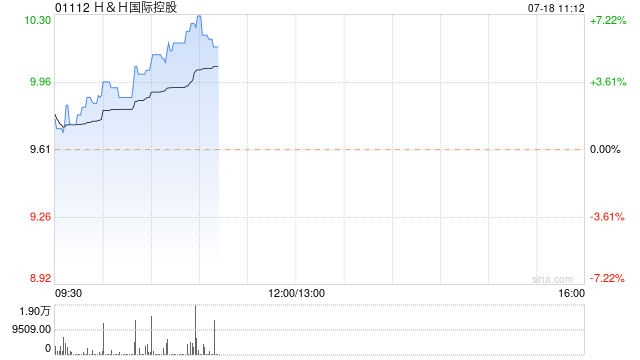

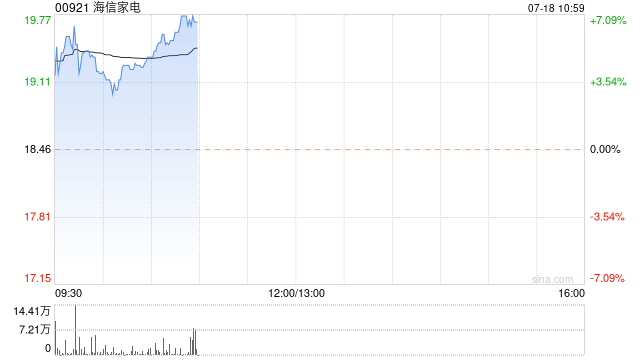

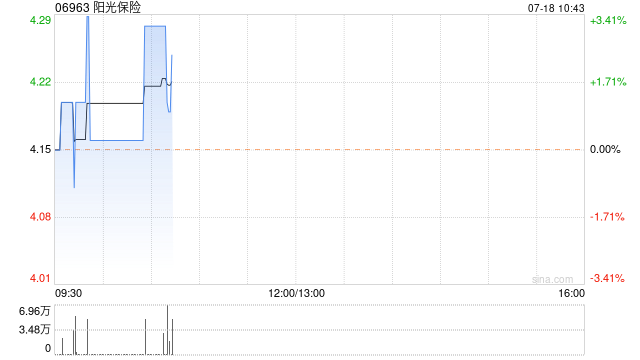

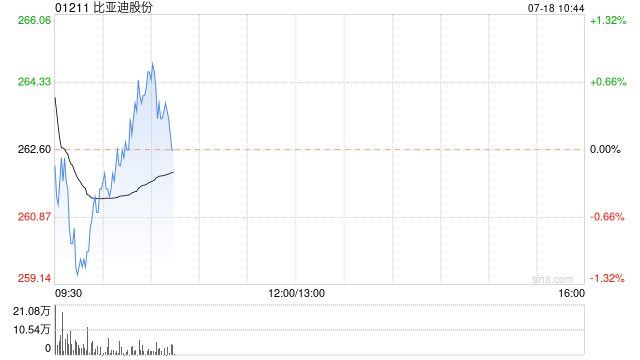

行业配置:新范式下继续聚焦确定性资产“杠铃策略”,择优稳增长。(1)科技奇点确定性:数字经济AI+:光模块、AI芯片、游戏、广告营销;(2)永续经营确定性:“中特估-央国企重估”,低估值&高股息&高自由现金流筛选油气开采、电力、炼化;(3)高股息/低杠杆/低估值三因子择优稳增长:家电(厨卫电器/照明设备/白电)、汽车(商用车);(4)杠铃策略下把握三大线索:“中特估-央国企重估”新范式因子择优(煤炭/保险/油气/交运);AI的港股机遇(应用端粘性强的互联网巨头/AI服务器/通信主设备商);择优供给格局(汽车/商用车)。

风险提示:地缘冲突,疫情超预期,流动性收紧,增长不及预期。

![[新基]东吴添瑞三个月定开发行:百亿基金经理邵笛掌舵,投资表现近一年+0.37%](http://www.lolyunding.cn/zb_users/upload/news/2023-07-18/64b60613dc68d.jpeg)