来源:财富独角兽

近日中邮积极发布2022年年度报告,报告期内公司实现营业收入513,630,751.72元,同比下滑2.01%;归属于挂牌公司股东的净利润63,238,960.29元,同比下滑35.70%。报告期内经营活动产生的现金流量净额为53,410,161.76元,归属于挂牌公司股东的净资产1,720,105,740.54元。

报告期内,营业收入同比减少2.01%,主要是本期子公司管理费收入同比减少;营业成本同比减少4.96%,主要是本期母公司手续费支出同比减少;公允价值变动收益同比减少768.39%,主要是交易性金融资产因市场价格波动产生的浮动所致。业内人士表示,这与基金业绩不佳遭遇基民赎回份额有一定的关系。

01

骨折债基难逃清盘命运?

旗下有基金近2年来收益率-39.53%

近年来,公募行业竞争日趋激烈,业绩表现好,规模增长快的公司排名自然靠前,然而,也有一部分基金公司,由于业绩表现不佳,排名自然也较为靠后。据天相投顾数据显示,截至2022年末,天治、中邮、益民、泰信、东吴基金等,近15年主动权益类基金排名落后,在56家可比基金公司中都排50名以后,天治、中邮基金还录得负收益。

4月19日中邮基金发布2022年年度报告,报告期内公司实现营业收入513,630,751.72元,同比下滑2.01%;归属于挂牌公司股东的净利润63,238,960.29元,同比下滑35.70%。对于业绩下滑,中邮基金总经理张志名称,一是因为公司主动消化了一些历史的存量坏账,以使得公司的报表和经营资产更加健康和稳健;

二是受行业波动的影响,公司在去年主动布局和跟投了一些优质的基金经理的产品,公司相信基金经理们的判断,短期的波动属于正常现象,应着眼于长期的持续收益。2023年一季度,公司的营收、利润、规模均实现了同比增长,这证明去年的布局是正确的。

张志名表示,中邮基金未来将继续加大力度布局产品线和投研投入,根据资本市场以及宏观环境的变化合理调整在固收和权益产品之间的布局,减少市场波动对公司报表的影响,同时将持续地对基金经理下注和跟投,以获取长期的投资回报。

然而,一直以来外界对基金行业都存在一定固有认知,市场低迷情况下,基金产品业绩再差,基金公司仍可以通过收取管理费实现盈利。其实,这种认知较为片面。如果一家基金公司的权益类产品业绩普遍较差,在残酷的竞争下,基金业绩不佳也会导致管理费收入下滑,甚至会影响当年营收、净利润。

接下来我们以单个基金产品业绩为例,来分析其原因。其中,2022年对于中邮基金影响较大的一只产品,中邮基金也为此成功出圈,引发外界高度关注,中邮睿利增强债这是全市场唯一一只“打骨折”的基金,然而,这只基金意外出圈后,并未逃脱清盘的命运。

2月21日晚间,中邮基金发布公告称,经过基金份额持有人大会投票决议,通过了《关于终止中邮睿利增强债券型基金基金合同有关事项的议案》,中邮睿利增强债将从3月22日起终止运作,并进入清算程序。一般来讲,基民都认为虽然买债基的收益较低,但相对较为稳定,谁能想到这只基金的波动如此之大。

别人家的基金是以高收益来吸引基民注意,但中邮睿利增强债券型基金却是以大比例下跌而远近闻名。据了解,该基金重仓的一只债券——“17洛娃科技CP001“有关。“17洛娃科技CP001“是洛娃科技实业集团在2017年发行的一只债券。

据中邮睿利增强债的2018年一季报显示,中邮睿利增强债购买了10万张17洛娃科技CP001,当时公允价值为1005.7万元,占基金资产比为7.11%。此后,中邮睿利增强债一直持有该债券,直到洛娃科技实业集团破产重整。有业内人士表示,中邮睿利增强债运作的5年多时间,截至2022年上半年,该基金收取的管理费约144万元,其收益无法覆盖投资所带来的亏损。

除了中邮睿利增强债外,中邮稳健添利灵活配置的基金经理也有新变化,4月8日,中邮稳健添利灵活配置混合(001226)发布公告,增聘国晓雯为基金经理,任职日期自2023年4月8日起,王高不再担任该基金基金经理,离任日期为2023年4月8日,变更后中邮稳健添利灵活配置混合(001226)的基金经理为国晓雯。

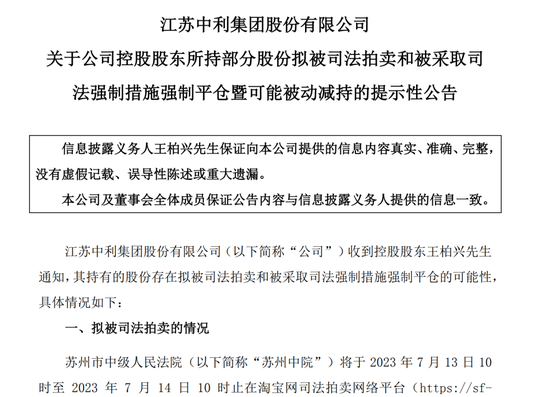

(数据来源于天天基金网)

笔者发现,该基金的业绩并不理想,截至5月4日基金单位净值为0.8950,今年来收益率为-1.76%,近3月来收益率-6.48%,近1年来收益率-13.94%,近2年来收益率-39.53%。即使把时间周期拉长,该基金的业绩也是亏损,近3年来收益率-24.34%,近5年来收益率-20.16%;业绩大幅下降,基金排名处于殿后位置,基金状态不佳。

(数据来源于天天基金网)

有基民抱怨,该基金业绩不理想,一直持有却一直亏损。笔者也发现,该基金由王喆管理时,还有11.30%的收益。但2020年7月8日由王高参与共同管理后,该基金的业绩就开始出现亏损,2022年4月15日王高单独管理后,该基金业绩仍然维持-14.80%亏损。到了2023年4月7日又换成国晓雯单独管理,截至目前,任职回报为-3.47%。

据天天基金网显示,国晓雯女士硕士研究生,曾任中国人寿资产管理有限公司研究员、中邮创业基金管理股份有限公司行业研究员、中邮核心主题混合型证券投资基金基金经理助理、中邮核心主题混合型证券投资基金基金经理。累计任职时间为6年又109天,现任基金资产总规模81.81亿元。

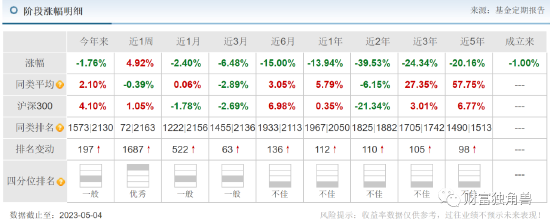

(数据来源于天天基金网 截至4月28日)

据了解,截至目前,国晓雯管理着7只基金产品,近3月来有6只基金出现亏损。近两年来有两只产品跌幅较大,其分别为中邮稳健添利灵活配售混合基金和中邮新思路灵活配售混合基金。据中邮新思路(001224.OF)1月20日发布2022年四季度财报,本季度亏损1.09亿元,基金总规模为25.5亿元;单位净值为2.59元,本季度累计下跌4.11%,近1年累计下跌30.46%,近3年累计增长42.63%;单季度申购赎回净额为-2331.39万份。

(数据来源于天天基金网)

资产配置方面,截至四季度末,基金持有股票总市值为20.82亿元,占基金净值比例为78.7%;持有现金5.6亿元,占基金净值比例为21.16%。有基民发帖称,$中邮新思路灵活配置混合[001224]$#晒收益# 一路下行,这基真的让我失望。有基民也表示,3年前买的鸡,今天已经倒赔了5位数!!!基金经理做的比小散还差,一味追涨杀跌,请问经理们有在调研上市公司做价值投资吗?

02

曾经的百亿基金入金仅剩12亿

据Wind数据显示,截至2022年底,成立时间满15年、发展规模不足700亿元的老牌基金公司共有十多家。其中,“老十家”之一的长盛基金成立时间已经满24年,管理规模却只有635亿元,近15年规模微增38%,与行业同期近7倍的增速相去甚远。

从近15年规模变化看,还有多家公募规模不升反降,如益民基金近15年规模萎缩超90%,管理规模从132亿元降至10亿元;中海基金、天治基金、中邮基金同期规模也萎缩超过30%以上。据了解,中邮基金成立于2006年,首创证券持股46.37%,中国邮政集团、三井住友银行分别为第二大股东和第三大股东,分别持股28.61%和23.68%。

中邮基金现任董事长及总经理均来自首创证券。总经理张志名同时担任中邮基金权益投资决策委员会及固定收益投资决策委员会主任委员。中邮基金曾经历一轮密集人事变动。2020年9月,中邮基金公告称,董事长曹均因个人原因离任。

曹均离任后,中邮基金任命首创证券副总经理张志名代任董事长。此后,毕劲松上任中邮基金董事长。毕劲松是2007年就已加入首创证券的“老首创人”,2011年开始担任首创证券总经理一职。与其他公募基金公司有所不同,中邮基金是目前国内唯一一家登陆资本市场的公募基金公司,也被市场称为“公募第一股”。

那么,在张志名的带领下,业绩是否有所变化呢?笔者发现,近年来中邮基金的业绩已经出现下降。据中邮基金发布2021年度报告显示,报告期内公司实现营业收入524,148,820.02元,同比增长1.25%;归属于挂牌公司股东的净利润98,342,467.01元,同比下滑23.04%。

值得关注的是,中邮基金去年的业绩下降更大。中邮基金发布2022年年度报告,报告期内公司实现营业收入513,630,751.72元,同比下滑2.01%;归属于挂牌公司股东的净利润63,238,960.29元,同比下滑35.70%。据同花顺iFinD显示,除了净利润持续下降的问题,中邮基金的规模也在持续下降。

(数据来源于同花顺)

据同花顺显示,自2006年以来,至今17年的时间内,中邮基金的规模增长幅度并不大,2015年四季度基金规模达到789.30亿元后,中邮基金的整体规模出现下降,2018年四季度末曾跌至298.75亿元。此后基金规模有所回升,截至2023年一季度末,中邮基金规模也只能维持在568.69亿元。

相较于2021年四季度末中邮基金规模为618亿元,截至2023年3月31日568.69亿元,中邮基金整体基金规模下降了49亿元。业内人士表示,部分原因是由于混合产品净值大面积亏损,管理规模也大为下降,混合产品管理规模从2021年末的315.73亿元下降至2023年一季度的231.99亿元,累计减少83.74亿元。另外,笔者翻看数据发现,近年来中邮基金管理规模难以冲破800亿。中邮基金曾于2007年四季度升至769.13亿元,2015年四季度升至789.30亿元。此后,中邮基金管理规模并未出现大幅增长。

除了中邮基金规模增长陷入停滞的问题外,中邮基金旗下基金经理业绩也不太理想,这其中就有陈梁经理,曾担任大连实德集团市场专员、华夏基金管理有限公司行业研究员、中信产业投资基金管理有限公司高级研究员,曾任中邮创业基金管理股份有限公司研究部副总经理,累计任职时间为8年又286天,目前管理基金总规模为52.78亿元。

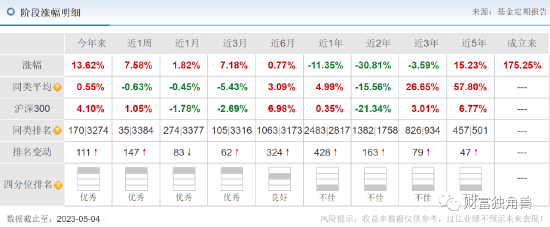

(数据来源于天天基金网)

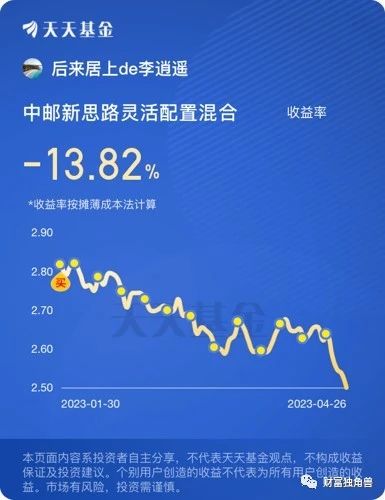

据天天基金网显示,中邮核心优选混合基金成立于2006年9月28日,基金经理为陈梁和马姝丽。资产规模为12.90亿元,截至5月4日基金单位净值为1.3635。从短期来看,该基金收益率回正较快,今年来收益率为13.62%,近3月来收益率7.18%,但把时间周期拉长,该基金的亏损幅度较大,近1年来收益率-11.35%,近2年来收益率-30.81%,近3年来收益率-3.59%,业绩大幅下降,基金排名处于殿后位置,基金状态不佳。

(数据来源于天天基金网)

由于基金业绩下降,基民抱怨颇多,有基民表示,永远都是接盘侠,眼睛都瞎了怎么选的到好股,别人炒剩了的你们这些垃圾就成了别人的接盘。有基民跟帖表示,每次调仓都是,赶的点都是热点高点,完美踩到下跌的高点,对下跌从没有一次踏空,这么会选股,为啥不选个抄底的点?

(数据来源于天天基金网)

有基民感慨,我2006年当时买的是2.24多元买入的当时大盘6千多点买入590001这支基金,放在这支基金己经17个年头了,不但没有盈利,到目前每份还亏损1元,这个什么基金经理?拿基金民众的钱就这种玩法吗?无语我前几天割肉卖出了。

(数据来源于天天基金网)

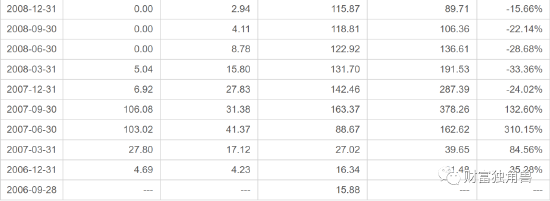

据了解,中邮核心优选混合是一只偏股混合型产品,基金成立初期15.88亿元,基金成立后引发市场申购潮,2007年三季度末该基金份额一度增至163亿份,基金规模增至378亿元。此后,基金规模开始持续下降,进入2023年一季度末,该基金单位净值收益率为负21.87%,跑输业绩比较基准16个百分点,同类排名2769/2945。

截至2023年3月31日,中邮核心优选混合,期末净资产12.90亿元,比上期增加8.05%。相较于300多亿的规模,如今仅有12亿元,如此降幅令人唏嘘不已。也有基民表示,该基金成立以来至今更换了10位基金经理,人均任职年限不足2年,并且所更换的多位基金经理在任职时,几乎没有公募基金产品的管理经验。这或许也是这只曾经百亿份额的中邮核心优选混合到今年一季度末基金份额降至9.86亿份原因之一。