来源:华尔街见闻

9月5日周二,Arm向监管机构提交的IPO申请文件显示,Arm每股ADS定价在47-51美元之间,总计发行9550万股ADS,计划在美国IPO中筹资48.7亿美元,这也意味着Arm估值高达523亿美元。

文件显示,Arm的10家客户——包括苹果、英伟达、AMD、谷歌、英特尔、联发科、台积电、新思科技和Cadence Design已经同意成为此次发行的基石投资者,并表示有兴趣购买高达7.35亿美元的ADS。

Arm此前的计划募集80亿至100亿美元的资金,高于当前的募资规模,部分原因或许在于软银近期决定从其愿景基金手中收购其未直接持有的Arm公司25%的股份。IPO预计将于下周完成,软银仍将持有该公司90.6%的股份。

包括巴克莱、高盛、摩根大通和日本瑞穗金融等28家投行将担任Arm首次公开募股的联席承销商。

媒体援引知情人士消息称,Arm的联席承销商们将在上市中赚取高达1亿美元的费用,Arm计划向承销商支付50亿-54亿美元募资规模的2%(包括约1.75%的基本费用和0.25%的奖励金)。

在2016年,软银以约320亿美元的价格收购了Arm。虽然Arm的估值高于收购价,但距离孙正义的目标还有些距离。软银近期从其愿景基金手中收购未直接持有的Arm的股份时,对Arm的估值为640亿美元。

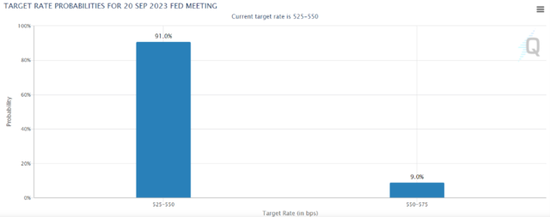

此外,Arm仍可能根据路演中投资者的需求,更改募资规模。Arm考虑在9月13日对其股票进行定价,并于次日开始交易。

尽管未能达到达到孙正义的标准,但Arm依然是今年芯片行业的“香饽饽”,也将成为今年全球规模最大的IPO,且这一目标估值仍表明市场对Arm的前景相当乐观。

英国最著名的科技投资者之一James Anderson表示,自软银收购以来,Arm“错过了很多机会”,比如云计算领域的更快增长。他认为,尽管Arm在智能手机市场实力强劲,但估值“比他们想象的更具挑战性”:

作为芯片业绕不过的大山,Arm让全世界99%的智能手机都用上了自己设计的芯片架构,但在消费者中Arm的知名度并不高,且利润也没有想象的乐观。

Arm处于芯片的上游,主要经营模式是通过设计ip,包括指令集构架、微处理器、图形核心、互联构架,然后授权给芯片厂商,帮助后者更快捷的设计芯片。

2021财年-2023财年,Arm年收入分别为20.27亿美元、27.03亿美元和26.79亿美元;净利润分别为 3.88 亿美元、5.49亿美元、5.24 亿美元。

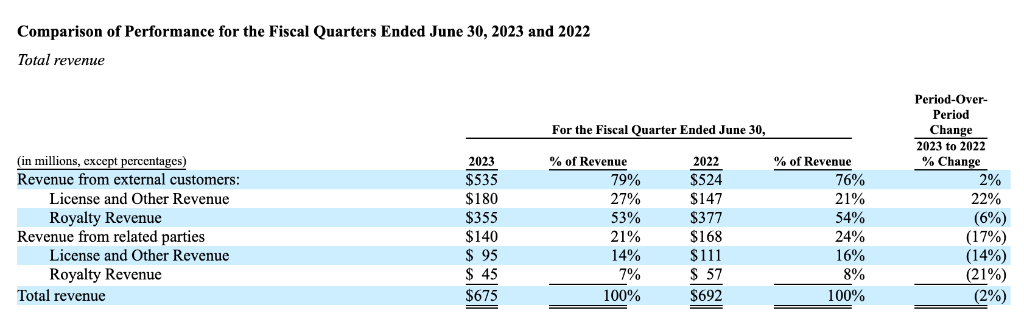

从收入构成来看,Arm的赚钱模式主要有两种:一种是通过许可证赚钱(占比总收入为40%);另一个则是利用专利使用费赚钱(占比总收入60%)。

分析师解释称,许可证模式指的是,其他公司在用Arm的架构设计芯片时,需要给其一笔授权费,用一次给一次。而专利使用费模式则是芯片厂商用了Arm的构架,把生产的芯片卖出去以后,Arm再按照一定比例进行抽成。

其中,专利使用费作为Arm最赚钱的业务,定价却不高,这也是其市场占有率高达99%,收入和利润规模却不是特别大的重要原因。

2022年使用Arm技术的芯片总价值达989亿美元,占了近一半市场份额。但 Arm 的利润只有16.8 亿美元的 ,占芯片价值的 1.7%。

有分析指出,问题在于Arm的收费对象是芯片,而不是终端的手机。对比其他高科技企业,把自己的专利授权给硬件企业使用时,他们的产品定价都是针对终端产品收费,普遍收取的费用要远远高于Arm。

比如,高通提出的专利费率为:一部使用高通标准必要专利的3G、4G、5G多模手机,需要给高通专利费的比例为该手机原价的3.25%。也就是说,一款手机价格3000元/台,高通就要向其收取97.5元的专利费。

从Arm招股书来看,2022财年公司在北美、欧洲和亚洲拥有全职员工5963名,其中专注于研究、设计和技术创新的员工约占80%,研发费用占总收入比例为42%。而且Arm的研发投入强度在递增,2021年、2020年,Arm研发费用占总收入比例分别为37%和40%。

孙正义入股Arm之后,他下令大幅增加招聘人员,将更多资源投入研发。孙正义的赌注是,全球的芯片需求将急剧增长,而Arm将抓住这一机会。但如今看来,由于市场在过去几年的急剧变化,似乎没有证据显示Arm已经抓住了机会。

在截至6月30日的最新财季,Arm季度收入同比下降2.5%至 6.75亿美元,净利润从上一财年的2.25亿美元降至1.05亿美元,同比减少超50%。

自2016年以来,Arm的营收增长了65%,略高于整个芯片行业,但远远落后于行业领先者。研究支出的大幅增长尚未转化为孙正义所预见的利润上升。对物联网的押注也失败了。物联网设想未来联网冰箱、门铃和其他小工具将无处不在。

Arm仍将自己定位为人工智能热潮可能的受益者,称自动驾驶汽车等人工智能系统的增长,可能意味着对采用Arm设计的芯片的需求增加。Arm招股说明书称:“Arm将成为人工智能带来的转型的核心公司。”

去年接任Arm CEO的雷内·哈斯(Rene Haas)也正将目光投向更先进的计算,特别是用于数据中心和人工智能应用的芯片:

在一档播客中哈斯说,如果按照出货量来算,Arm在GPU市场份额最高,但 “我们仍然会坚持 ‘每瓦性能很重要’,不会冒险去做功率达到数百瓦特的 GPU(类似英伟达的产品)。

Arm最近一个财年的营收为26.8亿美元,净利润为5.24亿美元,历史市盈率在95至105倍之间,低于英伟达117倍的历史市盈率。然而,与其他芯片制造商相比,Arm的目标估值仍然是大幅溢价,这些芯片制造商也拥有很大的智能手机业务敞口。例如,高通的历史市盈率只有15倍。风险提示及免责条款市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。