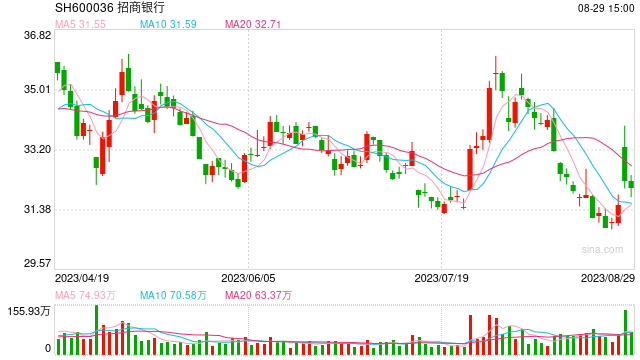

8月29日,招商银行召开了中期业绩交流会。

今年上半年,招商银行(集团口径)实现营业收入1784.60亿元,同比减少0.35%;实现归属于股东的净利润757.52亿元,同比增长9.12%。

交流会上,招商银行管理层对于零售战略、净息差演变以及房地产和城投债等多个方面的问题进行解答。

零售业务有什么打法?

招行行长助理王颖表示,零售未来的发力点不是单个发力,而是整体发力。“比如曾经领先的财富管理、私人银行、信用卡、零售信贷,都需要继续巩固和提升;对于一些新兴的领域,我们也要去打造优势,比如养老金融、财富管理当中的买方投顾模式、家族信托以及家族办公室等。”

王颖表示,招商银行未来会继续构建和打造四个体系和一个支撑。产品体系、资配体系、人+数字化体系、网点+远程+App渠道服务体系,这四个体系需要持续打造。打造四个体系最重要的一个共同支撑就是科技。

她表示,打造零售的功夫不只在零售之内,还在零售之外。王颖称,今年招商银行提出打造价值银行,均衡就是价值银行其中的要义之一。只有公司、投金、财富管理和资产管理都非常大非常强,零售才会进一步做大做强。如果那几个板块不强,零售就会遇到发展的瓶颈。

王颖指出,当下是一个需求趋势性下行的阶段,招商银行AUM(客户总资产)结构是比较亲资本市场的,因为经济周期、资本市场的影响,当下对招行的挑战比较大。相较于过去,零售目前的发展不是一个顺境的上行期,而是一个逆境下的调整期。当下零售、财富管理是有困难的,但它做大做强的方向和趋势是不可改变的,我们仍然会投入巨大的资源和力量。

“希望零售资产业务的规模、营收、利润、非息收入对全行的贡献在保持目前50%多的基础上,未来增长到60%左右,双A系数(AUM/Assets)从1.2持续增长到更高。”

净息差会如何变化?

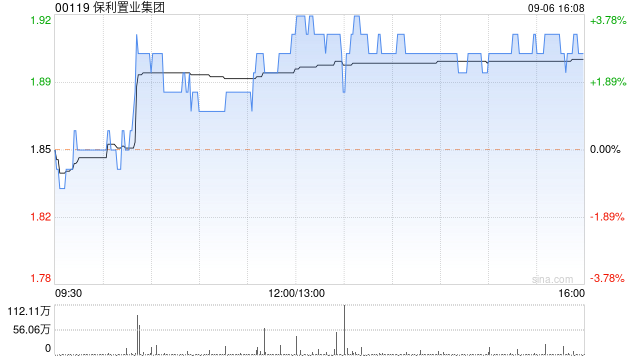

半年报显示,该行的息差仍在下滑。截止到6月末,招商银行净利息收益率为2.27%,同比下降22个基点,较上年全年下降17个基点 ;第二季度,招商银行集团净利息收益率为2.16%,较一季度下降13个基点。

招商银行行长助力彭家文表示,从影响息差收窄的因素来看,无非是分两个层面:一个是结构性因素,一个是定价因素,因为影响息差的就是结构+定价。

从影响息差收窄的结构性因素来看,资产端方面,主要体现出招商银行的特点,该行信用卡资产和住房贷款历来贡献比较大、占比比较高,也是收益相对较高的资产,在一季度、二季度都面临一定的增长压力。

从定价因素来看,首先表现为对公资产利率下行,主要有两个原因:一是LPR的降息导致利率下行。重定价的周期持续带来定价的下行,而且LPR连续几次下调也会带来影响。二是供求关系带来的变化。

彭家文指出,当前存款成本的上升主要来自于零售端存款成本的上升,这里既有零售端定活比的变化,也有零售活期存款成本上升的原因,这是两个因素。接下来很容易理解,当前在整个客户风险偏好发生变化的情况下,包括理财净值的赎回、资本市场表现不好、权益类产品销售不佳等现象都表现出客户的需求转向低风险的产品,而且某一个阶段我们的存款就充当了这类低风险产品。

在彭家文看来,接下来净息差的管控压力还是很大。这里面除了外部经济环境、经济增长承压的大背景,其实也有一些政策性的因素。比如说LPR贷款利率下调的空间还是存在的,比如说大家关注的存量房贷利率的调整大概率要实施。这些因素可能都会对接下来的净息差带来比较大的压力。

正面的影响也是有的:第一,大概率事件是在存款利率市场化大的机制下,商业银行自发地下调存款利率势在必行。第二,当前的贷款利率,由于供求关系导致的贷款利率过低的状况,利率自律机制也会加强管理。当然从宏观环境来看,中国经济增长的韧性还是比较强,相信假以时日一定会恢复增长的态势,这也会带来比较宽松的环境。

房地产风险化解接近尾声

半年报数据显示,招商银行房地产业不良贷款率5.45%,较上年末上升1.46个百分点,主要是受个别高负债房地产客户风险进一步释放、风险处置进度较慢和房地产贷款余额下降的共同影响。

中期交流会上,招商银行行长王良表示,房地产风险给招行带来的影响体现在三方面:一是表内贷款;二是理财投资的房地产企业发行的资产证券化产品等;三是私行代销的信托计划。“经过这两年的时间,现在基本上风险化解都已经接近尾声,经历这个过程后招行能够更健康地发展。”

招行副行长朱江涛表示,上半年该行房地产不良贷款生成额为48亿元,与去年同期相比有比较大幅度的下降,预计下半年房地产不良贷款生成额与上半年相比会略有上升,同比还会下降,全年房地产的不良贷款生成会有比较明显的降幅。

“整体来看,我们对于招行房地产风险的判断是,房地产不良贷款生成的峰值应该是在2022年。如果进行比较乐观的判断,大概率我行房地产行业不良贷款率的拐点会在今年年内出现。”朱江涛表示。

交流会上,招行管理层也回答了关于与碧桂园的合作和敞口问题。

“目前,我行和碧桂园的合作额度与招行在行业市场的地位基本上相符。”朱江涛说。

从与碧桂园合作的具体结构来讲,招行境内自营业务敞口占全部合作金额的87%,这部分基本都是项目融资,项目端货值对债务的覆盖倍数在1.5倍以上。第二部分是境外的自营业务敞口,这部分占比是5%,主要是境外的银团贷款,担保方式是信用。

“一旦主体违约,这部分业务的风险相对比较大。“朱江涛说。

第三部分是不承担信用风险的业务,占比是8%。其中,私行代销占比4%,这笔业务大概率会在年内收回结清;理财标准化产品投资占比4%,这部分业务的风险已经在产品端净值波动中得到了体现。

截至2023年6月末,招行地方政府融资平台表内贷款的不良率是0.14%,与年初持平,关注率是0.63%,比年初上升了0.04个百分点,总体指标处于较低水平。从区域结构看,高风险区域的平台类融资业务余额占比不到10%,重点聚焦在交投类和公用事业类这两类客户上。

朱江涛表示,在策略方面,招行坚持以下几个原则:一是优选区域,我们按照债务率这个指标对区域进行分类,实行差异化管理;二是择优支持,我们对平台企业进行了四分类,重点支持交投类和公用事业这两类客户;三是合规运作,所有的业务都坚持在合规的前提下开展,比如坚决不触碰隐债等底线;四是强调自偿,在坚持商业可持续的原则下展业。“总的来说,从质量指标和整体管理来看,目前总体风险还是可控的。”

存量房贷利率是否会调整?

关于存量房贷利率调整,彭家文表示,从央行的发声来看,“鼓励和支持”直接变成了“指导”。他判断存量房贷利率下调也是势在必行,是大概率事件。目前来看招行已经制定了相应的预案,但还没有最终的方案。主要考虑是现在有很多因素需要兼顾好。

“比如说如何兼顾好因城施策的问题,在因城施策的同时又怎么考虑好公平性的问题,还有银行系统能不能支持的问题。”

彭家文表示,这些都特别复杂,各个城市、各个分行不一样,很多客户的情况不一样,都要考虑到。总体来看招行会在央行的指导下按照市场化、法制化的原则稳妥地推进实施。

关于影响招行内部做了测算,彭家文指出,总体分了三种情景来测算:乐观情景、中性情景和不利情景。从测算的结果来看总体还是可控的,应该还在掌握之中。

他也坦言,不要一味地看到负面的影响,存量房贷利率的调整也有其正面的影响:第一,存量房贷利率下调的背景是因为提前还贷的量比较大。随着存量房贷利率的下调,整个住房贷款的提前还贷的因素会有一定程度的消化,反过来会带来房贷量的增长;第二,随着存量房贷利率下调,一定程度上会增强客户的黏度,会让对客户的经营进一步加深从而对零售业务的增长有利。

“因此,不能光看对短期财务的不利影响,长期来看也有其有利的一面,接下来招行也会稳妥实施”。彭家文说。