卓创资讯分析师吴东

【导语】上半年在宏观支撑不及预期、成本松动及基本面供强弱需矛盾的共同影响下,国内甲醇市场震荡下跌运行,跌幅显著。下半年,新投产能能否如期释放仍具不确定性,而宏观预期有所好转或将带动甲醇需求端边际改善,基本面压力或减弱,甲醇市场在震荡磨底后存反弹可能,但考虑到需求增量有限,甲醇上方空间受限。

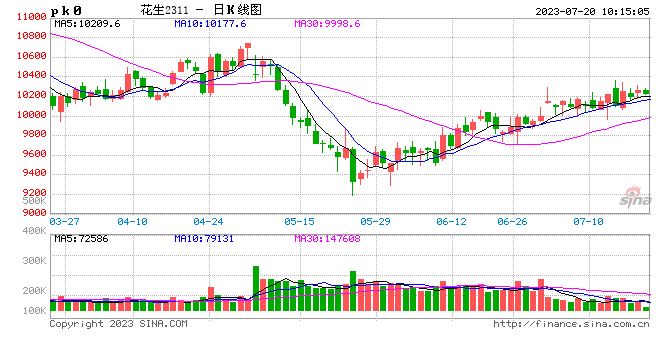

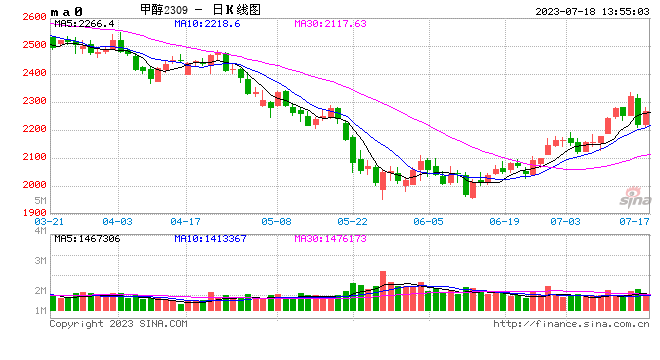

上半年国内甲醇市场呈震荡下跌趋势运行,其走势与我们在《2022-2023中国甲醇市场年度报告》中的预测基本一致,但随着国内煤炭价格逐步回归合理区间,甲醇成本支撑持续下移,与此同时,国内经济由强复苏转向弱复苏,甲醇新投产能如期释放,而需求偏弱导致供需矛盾进一步加剧,甲醇作为期货产品,上半年期货价格持续下跌同步利空现货市场交投气氛,多重利空制约,国内甲醇价格在年初短暂上涨后快速回落,导致我们对于低值的预判略有差异。2023年1-6月国内甲醇(太仓、现款现汇、自提、含税,下同)均价为2476元/吨,较上年同期下跌11.98%。6月30日国内甲醇价格收于2170元/吨,较年初下跌19.12%。

2023年上半年甲醇市场运行高点出现在1月末,价格达到2798元/吨。一方面国内外部分装置集中停车检修形成供应支撑,另一方面由于对经济复苏存偏强预期,市场参与者普遍心态乐观,贸易商持货意向较高形成需求支撑。随后春节后煤炭供应增加显著,煤炭延续回撤,甲醇成本支撑减弱,另外5-6月进口量连续增加,但下游需求未有同步增加,上半年供应相对过剩矛盾明显,加之欧美银行业危机使得原油宽幅下跌,导致包括甲醇主要下游聚烯烃产业链终端产品、房地产等在内的多数行业发展延续弱势,市场参与者心态谨慎偏空,甲醇价格承压下行,不断刷新年内低点。截至6月12日,太仓甲醇市场价格收于2023元/吨,创造年内低点的同时刷新了2020年6月初的低点。

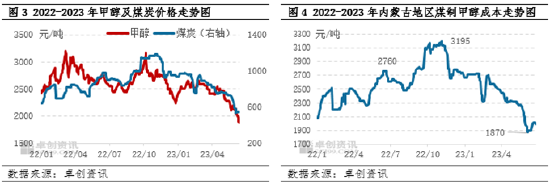

上半年国内甲醇价格震荡下跌,跌幅较大,深入探究价格走势背后的运行逻辑,我们发现除了受基本面供应过剩的矛盾制约外,成本端持续松动也是导致市场走弱的主要驱动因素。

上半年国内煤炭价格宽幅下跌,甲醇成本支撑持续下移

依托于国内“富煤、贫油、少气”的能源结构,煤制甲醇工艺从第一次实验研发到应用于工业生产直至最终发展成熟,可谓是甲醇行业发展史上具有里程碑意义的创举,截至2022年,国内煤制甲醇产能占比已达70%,随着部分煤制甲醇装置继续投产,2023年比例有望继续提升,因此煤炭是国内甲醇生产的主要原料。2023年上半年煤炭价格持续松动,导致甲醇成本支撑减弱,一定程度上造成甲醇价格下跌。

2023年国内动力煤市场整体以持续下行为主,且跌幅较大。一方面,国内煤矿多继续落实增产保供政策,主产区煤矿多生产稳定,产量整体稳中有增,据国家统计局数据,2023年1-5月份,全国生产原煤19.1亿吨,同比增长4.8%;同时港口煤炭库存保持在历史高位水平,且进口煤阶段性性价比突出,进口煤数量增加明显,对国内供应形成有效补充。另一方面,需求表现偏弱,跟进不足,电力行业耗煤需求虽有增长,但整体幅度不大,且长协资源充足,对市场煤需求有限;而非电行业则受利润表现持续欠佳影响,控制煤炭采购节奏,难以对现货市场形成支撑。截至6月30日,国内煤制甲醇成本为2000元/吨,较去年同期下跌23.37%,较年初下跌24.98%,成本端持续松动,一定程度上导致市场心态发生变化,成本支撑减弱后,卖方低价让利排货较多,因此成交价格随之下移。

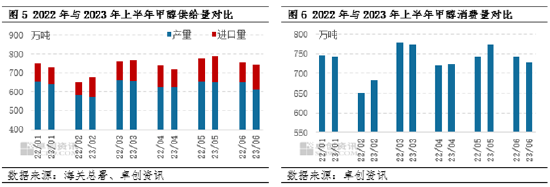

上半年供需同步下滑,但需求下滑速度较快导致国内供需矛盾明显

供应增量方面,当前甲醇仍处于扩能周期,2023年上半年先后有7套装置投产,总计新增产能达到455万吨,因部分装置调试运行周期较长叠加部分其他突发因素干扰,年内实际开工时间较短,对产量贡献度偏低。存量方面,上半年内,甲醇行业亏损较普遍,企业生产积极性一般,加之计划外检修较多,导致上半年装置实际利用率略低于去年同期水平,产量也有所下降。据卓创资讯数据统计,2023年上半年,甲醇行业平均开工负荷67.33%,较去年同期下跌4.58个百分点,1-6月份国内产量在3762万吨,较去年同期减少1.90%。

2023年上半年进口量显著增加。一方面受欧美成本下滑支撑,当地装置开工积极性普遍较高,而需求表现弱势,南美洲及中东地区甲醇流入欧美地区减少,转而流入中国货源明显增多;另一方面,受地缘政治影响,欧洲某国家流入中国的甲醇数量亦有增加。综上所述,预计2023年1-6月甲醇进口量为663万吨,较去年同期增长10.32%。综合考虑产量及进口,2023年上半年甲醇总供应量为4425万吨,较去年同期减少0.27%。

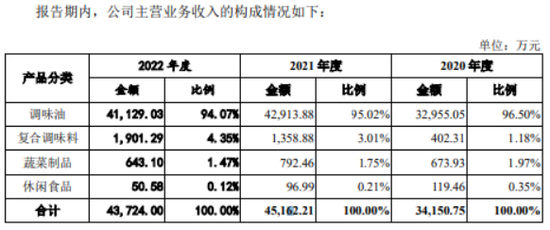

需求方面,甲醇主要下游主要集中在甲醇制烯烃领域,近两年消费占比维持在50%附近窄幅波动,其次是甲醛、冰醋酸、二甲醚、MTBE等传统消费下游,2022年开始,甲醇作为绿色燃料被应用的场景增多,但考虑到目前大规模应用于船舶、汽车等方面的工艺尚不成熟,其消费占比仍相对偏低。

上半年国内经济虽已进入疫后修复通道,但对工业品的需求拉动效果并不及预期,尤其国际原油宽幅震荡,价格重心有所下移,其中WTI均价为75.7美元/桶,较上年同期下跌了26%,导致用甲醇制取烯烃的成本优势减弱,上半年主力下游甲醇制烯烃盈利一般,其中部分主力外采装置在成本压力影响下停车检修增多,导致行业平均开工负荷明显下滑,截至6月30日,外采甲醇制烯烃行业开工负荷为67.34%,较去年同期下跌14.63个百分点;另一方面,国内房地产、纺织业恢复缓慢,导致其产业链偏上游原料的甲醛、冰醋酸上半年价格震荡下跌运行,主要传统下游受供需矛盾拖累开工不及预期,整体消费相对偏弱,因此需求端支撑较差。上半年甲醇样本下游消费量为3404万吨,较去年同期减少3.43%。甲醇出口较少,1-5月份累计出口甲醇3.37万吨,较去年同期下跌57.82%,6月随着东南亚缺口逐步被“填满”和中国套利窗口关闭,预计6月份出口量再度减少,对需求拉动有限。综上所述,虽然上半年供需同步下滑,但需求下滑速度远大于供应,甲醇供应相对过剩导致价格弱势下跌。

展望下半年,影响甲醇市场运行的因素主要体现在以下三方面:一,在美联储货币政策下,原油等大宗产品的价格变动;二,加息周期末期,海外经济增速放缓,可能导致外需恢复缓慢;三,国内经济复苏下,需求的改善进展以及新增甲醇产能的投放速度。

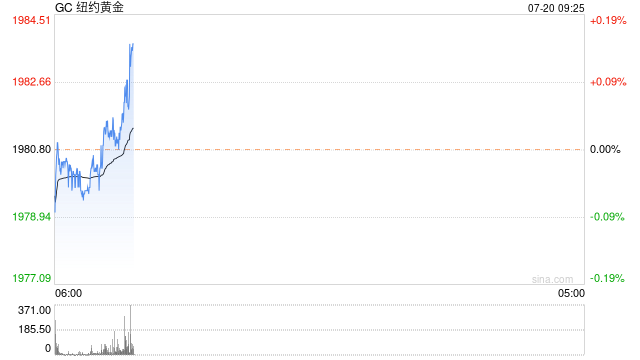

美联储逐步暂停加息,油价中枢或上移,但降息概率较低且需求支撑弱化,抬升空间受限

美联储加息逐渐进入尾声,加息对于油价的压制作用正在逐步减小,不过从美联储6月议息声明上看,年内仍有两次加息可能。同时,美联储上调经济预期,下调失业率预期,以及上调通胀预期,这意味着年内降息的概率较低。超预期的可能加息对于油价在中短期内仍有一定压制,但由于加息进程放缓且进入尾声,加息对于油价的压制作用正在逐步减小。此外,需求端有旺季和中国需求复苏支撑,而供应端增量却被欧佩克减产抵消,因此下半年石油市场大概率呈现供不应求的状态,油价中枢上移的概率较高,提振大宗商品市场心态。

下半年需求缓慢修复,而供应增量或相对有限,一定程度上减轻基本面压力

上半年甲醇新增产能约455万吨,而2023年上半年中国甲醇产量却同比出现下滑,产能利用率下降。下半年,中国甲醇市场仍然有接近300万吨的甲醇产能计划投产,中国甲醇产能基数将继续保持增长,但预计下半年中国甲醇产量难有大幅度的增长,不排除同比产量仍有收窄可能。主要原因分析:一是,考虑到2023年上半年产能利用率相对较低的状态,企业盈利不稳定,多数时间亏损,预计下半年仍有企业因为亏损而被动停车;二是,煤炭价格上半年持续松动,预计下半年震荡有升,加之天然气成本相对较高,并且在6月底出现因亏损导致的停车,下半年天然气甲醇企业开工积极性或相对降低;三是,新投产装置运行不稳定,贡献产量相对较低,2022年年底以来,大部分新投产装置运行不稳定,部分新装置的停车时间接近半年左右。因此预估2023年下半年中国甲醇产量增长有限。

进口方面,在国外新增装置投产时间推迟等预期下,预计2023年下半年进口量难有明显增加。一方面考虑到下半年国外需求可能存在回暖预期,主力生产国家或将再度缩减销售半径,抵达中国货物或将缩减;另一方面,从往年国外装置运行情况来看,受到原料供应问题等因素影响,四季度集中停车检修国外装置较多,对于进口量会造成一定影响。综上所述,预计2023年7-12月甲醇进口量预估630万吨,较上半年变化不大,较去年同期上涨1.85%。

需求端来看,随着一批推动经济持续回升向好的政策措施的陆续出台,叠加经济的自发修复,中国经济将持续改善,有望逐步提振甲醇下游的消费需求,并反馈至甲醇市场。下半年甲醇下游产能扩张相对有限,随着甲醇价格的下行,以甲醇制烯烃、甲醛、二甲醚、醋酸、MTBE为代表的甲醇下游需求有望得到逐步修复,预估2023年下半年修复甲醇消费量约80-100万吨。甲醇出口依存度较低,下半年出口增量有限。综上所述,需求端整体有所恢复,支撑下半年甲醇价格触底反弹,但考虑需求增量有限,或一定程度上压制上涨空间。

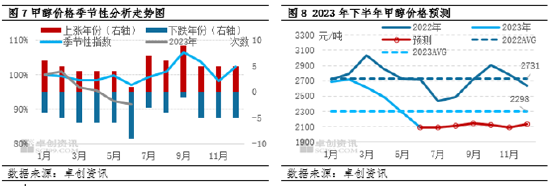

甲醇价格具有季节性特点,“金九银十”为传统消费旺季,上涨概率较高

甲醇价格波动具有一定的季节性特征,具体表现为3-5月下游春季检修集中,价格下跌概率较大,而1月、2月、8月、9月、10月、12月上涨概率较大,尤其是9、10月为消费旺季,近几年,出于对消费旺季下价格上涨的担忧下游备货节奏提前,8月价格上涨的概率也明显增强,根据季节性规律分析,8-9月上涨概率达到75%,10月上涨概率在50%附近。11月需求相对减弱,但中旬北方陆续进入采暖季,受燃料方面需求增加支撑,12月价格上涨概率较高。结合市场价格的变化情况,预计今年下半年甲醇市场或将延续上述季节性波动规律。

整体来看,美联储加息步伐有所放缓,国际原油的价格中枢在下半年有望有所上移,但基于全球经济增速放缓以及亚洲国家经济复苏支撑弱化的影响,油价上涨的幅度受限,WTI大概率在70-80美元/桶之间运行。从供需方面来看,受国内经济持续修复提振,叠加“金九银十”传统消费旺季加持,下半年甲醇需求或将有所回升。考虑到甲醇价格上涨后,下游盈利性或将被动削弱,需求回升的稳定性或将难以持续。从库存周期的角度来看,2023年上半年煤炭价格松动,导致甲醇及下游处于主动去库过程,考虑到下半年原料成本或维持震荡有升的格局下,甲醇及下游库存或将维持震荡有升格局,整体库存压力不大。综合上述分析,卓创资讯延续《2022-2023中国甲醇市场年度报告》中关于下半年的趋势预测,下半年价格有望修复反弹,9月份前后有望出现阶段性高点。太仓地区主流价格运行区间或在2090-2140元/吨,根据季节性规律判断,下半年的高点大概率出现在9、12月份,低点或出现在7、11月份(具体价格预测参考图8)。

风险提示:美联储加息步伐延续,海外经济增速或超预期下滑;地缘风险预期;新投装置运行情况仍有不确定性。