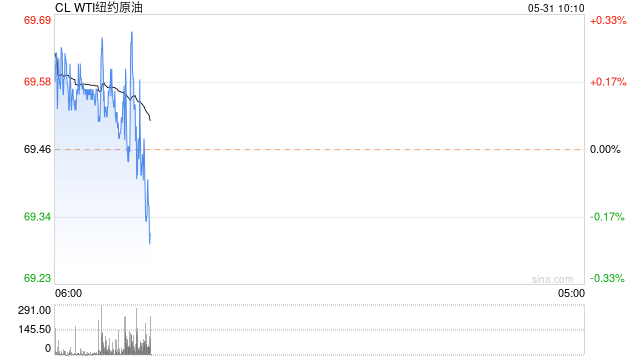

原油:

周二油价大幅下挫,WTI 7月合约收盘下跌3.21美元/桶至69.46美元/桶,跌幅为4.42%。布伦特7月合约收盘下跌3.53美元/桶至73.54美元/桶,跌幅为4.58%。SC2307以505.3元/桶收盘,下跌22.8元/桶,跌幅为4.32%。OPEC+联盟将于6月4日在维也纳召开会议,决定产量政策。此前在几个成员国承诺单方面减产后,该组织于4月2日同意将原油减产规模扩大至366万桶/日,占全球需求的3.7%。触发债务上限的最后期限几乎与6月4日的OPEC+会议重合,市场对不确定性风险计价。美国原油和汽油库存料下降,馏分油库存可能增加。柴油和取暖油在内的馏分油库存料增加约110万桶;汽油库存料下降约20万桶,美国原油库存料下降约120万桶。此外,伊朗问题重回市场关注点,拜登顾问与阿曼讨论了与伊朗就核项目进行外交接触的可能性。整体来看,油价阶段性仍有反复,不过风险共振的概率在提升。

燃料油:

周二,上期所燃料油主力合约FU2309收跌0.76%,报2984元/吨;低硫燃料油主力合约LU2308收跌0.98%,报3925元/吨。近期科威特Al-Zour炼厂恢复常规运输,且6月西方到货量也会有所增加,亚洲低硫市场预计供应增加。但一些炼厂仍处于春季检修季,近期供应仍相对紧张。预计在宏观风险仍存的背景下,绝对价格方面高、低硫燃料油将跟随油价区间震荡,但在基本面的支撑下裂解价差或将维持偏强,可考虑逢低介入FU多头,基于高硫在夏季旺季中东需求逐渐兑现、中国炼化需求表现良好和低硫供应即将恢复的预判,预计高低硫价差有一定收窄的空间,可考虑在价差高位介入空头。

沥青:

周二,上期所沥青主力合约BU2308收涨0.38%,报3695元/吨。近期原料通关消息刺激转弱,从排产数据来看整体资源供应有望维持相对高位;进入6月降雨天气或逐渐增多,市场实际刚需有限,社会库存持续增加。基于供应充足,需求表现清淡的背景之下,沥青或将维持累库状态,价格上行驱动或不足,预计盘面与现货价格整体以震荡偏弱为主,可考虑逢高介入空头,整体以偏空思路对待。

橡胶:

昨日天然橡胶期货偏弱震荡,截至日盘收盘沪胶主力RU2309下跌20元至11895元/吨,NR主力下跌10元至9540元/吨。昨日上海全乳胶11700(+0),全乳-RU2309价差-195(+20),人民币混合10550(-50),人混-RU2309价差-1345(-30)。2023年前4个月,泰国出口天然橡胶(不含复合橡胶)合计为91万吨,同比降23%。1-4月,出口到中国天然橡胶合计为37.9万吨,同比增1.3%。截至5月26日当周,天然橡胶青岛保税区区内17家样本库存为19.41万吨,较上期减少0.52万吨,降幅2.61%。青岛地区天然橡胶一般贸易库16家样本库存为68.90万吨,较上周增0.59万吨,增幅0.86%。合计库存88.31万吨,较上期增加0.07万吨。在轮胎成品库存不断增加的局面下,轮胎厂商存下调开工预期。青岛库存增幅收窄,次月迎来国内全面开割,国内社库去库压力较大,胶价低位震荡为主。

聚酯:

TA2309昨日收盘在5444元/吨,收跌0.44%;现货报盘升水09合约192元/吨。EG2309昨日收盘在4051元/吨,收跌0.3%,现货基差09合约增加8元/吨,报价在3990元/吨。中国台湾一套70万吨PTA装置昨日起停车,该装置4月底重启,一套55万吨PTA装置计划6月初重启,该装置5.10附近停车检修。另一套150万吨PTA装置近日重启中,该装置5.20附近因故停车。华东一套75万吨PTA装置因故临时停车,初步预估一周附近。江浙涤丝昨日产销整体回落,平均估算在6成略偏上。PTA检修落实,MEG开工率回升空间较大,下游纺服传统淡季,外贸订单回落,聚酯产销刚需为主,夜盘成本端原油下跌影响,聚酯下跌2%左右,关注成本端价格变化。

甲醇:

现货出货一般,整体重心继续下滑;贸易商积极出货为主,下游整体原料库存维持中高位,当前煤炭端价格压力仍在,供应增量明显,仍令甲醇期价承压运行。

尿素:

周二尿素期货价格宽幅震荡,主力合约收盘价1681元/吨,小幅上涨0.42%。现货市场存在止跌反弹迹象,多数地区报价上调10~30元/吨,河北、广东地区价格仍有下调。现货价格的反弹主要受到企业收单情况好转带动。基本面来看,尿素行业日产量进一步提升至近17万吨的高位,需求端在麦收结束后部分地区进入追肥备肥期,尿素市场活跃度提升。另外,市场传言近两日印度或将发布新一轮国际尿素招标,消息有待后期验证但对国内尿素市场情绪已带来明显提振。整体来看,尿素期、现市场悲观情绪有所缓解,但在煤炭成本重心持续下移、商品市场整体氛围偏弱的影响下,期价向上反弹空间受限,趋势上以偏强震荡思路对待,关注印标、出口、国内采购需求等因素带来反转的可能性,长期尿素供需宽松格局下逢高沽空仍是主流。

纯碱:

周二纯碱期货价格开盘后小幅上扬,随后一路下跌。截至收盘,主力09合约报1603元/吨,跌幅3.84%,远月01合约报收1400元/吨,跌幅4.83%。昨日夜盘纯碱期货价格再度大幅下挫,近月合约跌幅均超6%,主力合约跌超5%,远月合约跌幅相对较小。纯碱期货价格经历近一天半的反弹之后再度大幅下跌,主要受到昨日盘中一则远兴一期产能10月以前全部达产消息影响,市场悲观情绪进一步释放。基本面来看并未进一步恶化,行业开工维持90.04%的高位水平,需求也在刚需推进。月底部分下游适量补库但市场仍缺乏大单支撑,企业接单有所缓和,企业报价局部地区昨日再度下调。整体来看,纯碱期货价格反弹持续力度不佳,基本面尚无明显上行驱动,日内继续维持弱势下行趋势。后续反转则需要更多利好因素兑现,密切关注远兴一期项目投产情况、纯碱季节性检修以及中下游补库情况。另需警惕交易所风控措施对盘面的影响。