炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

界面新闻记者 | 陈靖

随着上市券商2022年年报密集披露,券商各项经营数据也逐步浮出水面。据Choice数据统计显示,截至4月24日,共有26家上市券商发布了2022年年报。

其中,有13家券商去年营收超过百亿元。“券商一哥”中信证券以651.09亿元的营收稳居榜首,国泰君安、中国银河、华泰证券分别位居第二至第四位,营收分别为354.71亿元、336.42亿元、320.32亿元。中信建投、海通证券、广发证券等紧随其后。

净利润方面,中信证券依旧为冠军,以213.17亿元的净利润排在第一位,不过同比下降了7.65%;而国泰君安、华泰证券则暂居行业第二、第三名。

从各项业务来看,部分券商出现了“偏科”严重的现象。有13家券商投行业务贡献度未达一成,其中不乏中国银河、广发证券、平安证券、招商证券、申万宏源等第一梯队券商。

13家券商营收破百亿元,中信证券“夺魁”

在目前已披露业绩数据的26家券商中,13家2022年营业收入超百亿元。具体来看,除中信证券外,国泰君安、中国银河、华泰证券2022年营业收入均超300亿元。浙商证券、华林证券实现2022年营收同比正增长,营收同比增长率分别为2.41%、0.17%。

营收降幅超三成的券商共10家,分别是东北证券(-32.10%)、招商证券(-34.69%)、财达证券(-34.89%)、光大证券(维权)(-35.48%)、东兴证券(-36.21%)、申万宏源(-39.93%)、海通证券(-39.94%)、中原证券(-57.45%)、长城证券(-59.69%)、红塔证券(-87.58%)。

净利润较高的前三家证券公司为中信证券、国泰君安和华泰证券,净利润分别为221.69亿元、116.21亿元和113.65亿元。净利润同比增长率为正的有方正证券(17.64%)和信达证券(8.80%)。

在净利润降幅方面,长城证券(-50.50%)、财达证券(-55.55%)、海通证券(-62.20%)、申万宏源(-67.07%)、东兴证券(-68.70%)、中泰证券(-78.68%)、中原证券(-80.46%)、东北证券(-84.03%)、红塔证券(-98.71%)降幅超五成,降幅居前。

中信证券各业务收入居首,多家券商“偏科”严重

根据2022年报数据,券商主营分别为投行业务、资管业务、自营业务以及经纪业务。2022年权益市场波动较大,自营业务受其影响大幅下滑,成为券商业绩下滑的主要原因。

投行业务方面,净收入最高的前三名为中信证券、中金公司和中信建投证券,证券承销业务净收入分别为86.54亿元、70.06亿元和59.27亿元。

在业务贡献度方面,投行业务收入占比最高的为民生证券,实现净收入16.06亿元,占比63.42%。此外,东兴证券(33.59%)、国新证券公司(32.82%)、开源证券(27.31%)、中金公司(26.86%)、中信建投证券(21.50%)业务贡献度也超两成。

但也有13家券商投行业务贡献度未达一成,偏科较为严重,其中不乏中国银河、广发证券、平安证券、招商证券、申万宏源等第一梯队券商,具体情况如下:中国银河(2.03%)、广发证券(2.43%)、东北证券(3.34%)、浙商证券(4.63%)、华安证券(5.01%)、信达证券(5.41%)、平安证券(6.22%)、方正证券(6.86%)、招商证券(7.25%)、湘财证券(8.25%)、申万宏源(9.12%)、东方证券(9.25%)、红塔证券(9.87%)。

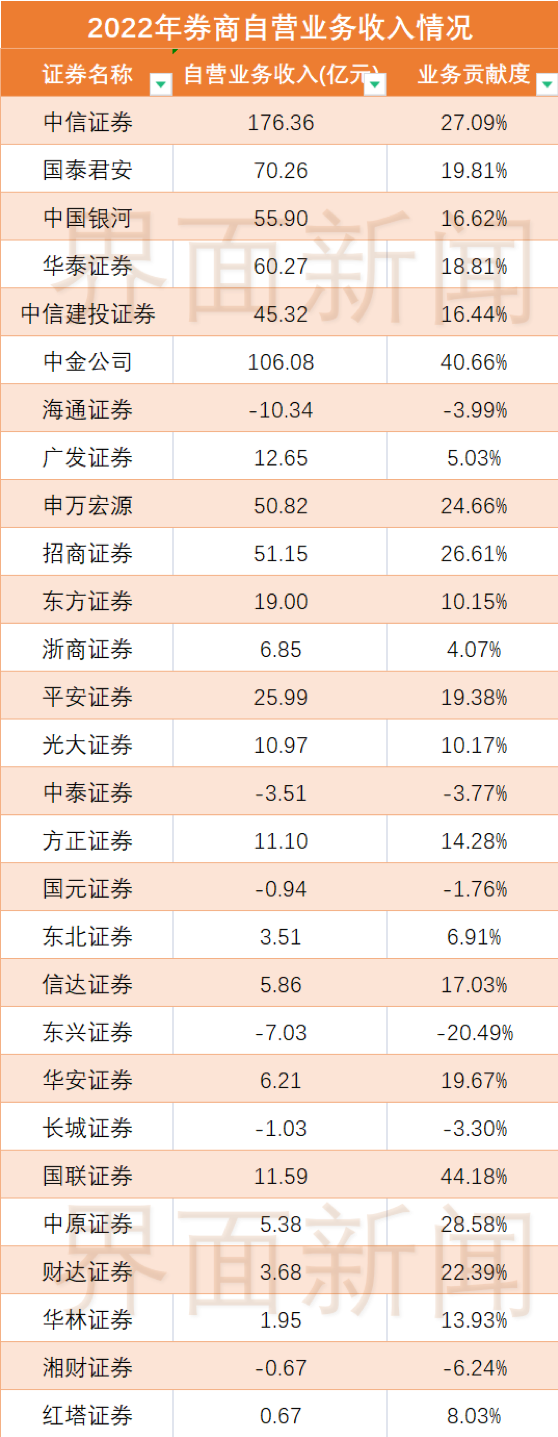

自营业务方面,2022年收入较高的券商有中信证券、中金公司,均超百亿元。此外,自营收入靠前的还有国泰君安(70.26亿元)、华泰证券(60.27亿元)、中国银河(55.90亿元)、招商证券(51.15亿元)、申万宏源(50.82亿元)。

同年自营收入为负的还有湘财证券(-0.67亿元)、国元证券(-0.94亿元)、长城证券(-1.03亿元)、中泰证券(-3.51亿元)、东兴证券(-7.03亿元)、海通证券(-10.34)。

业务贡献度方面,国联证券、中金公司自营业务收入占比达44.18%、40.66%排名居前。此外,国元证券(-1.76%)、长城证券(-3.30%)、中泰证券(-3.77%)、海通证券(-3.99%)、湘财证券(-6.24%)、东兴证券(-20.49%)自营业务明显拖累公司收入。

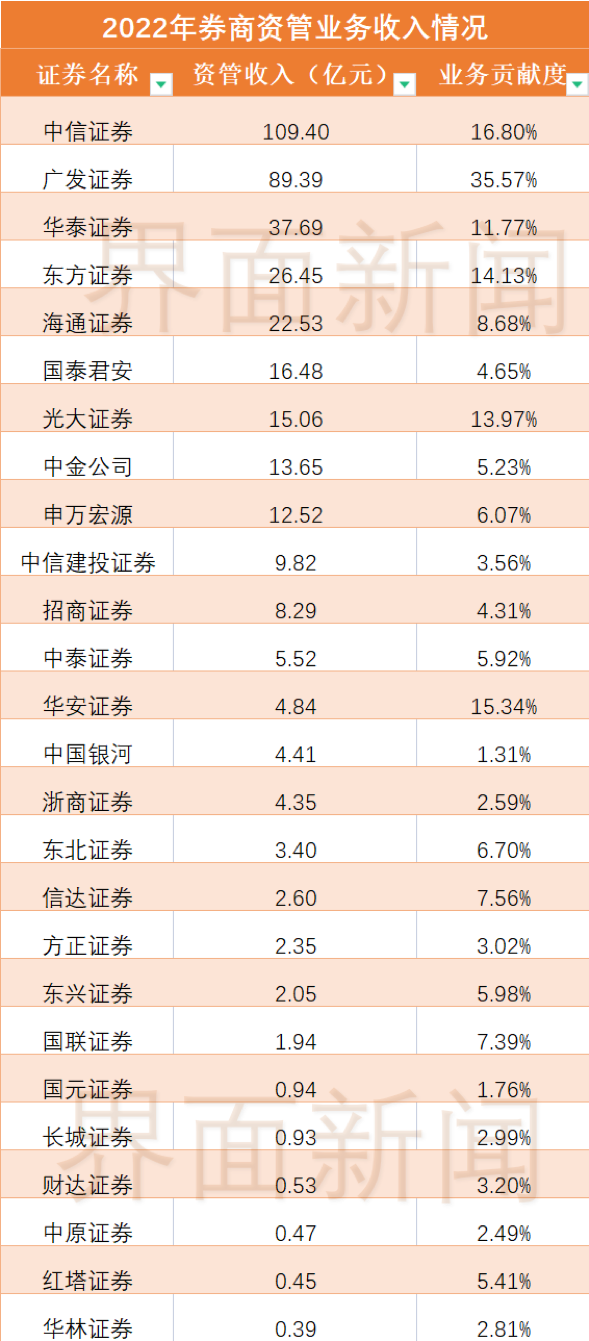

资管业务方面,收入最高的券商为中信证券,资管业务收入109.40亿元,占营业收入比16.80%。广发证券和华泰证券分别以89.39亿元、37.69亿元位列二、三位。

此外,国元证券、长城证券、财达证券、中原证券、华林证券资管业务未达1亿元,业务贡献度不足5%。

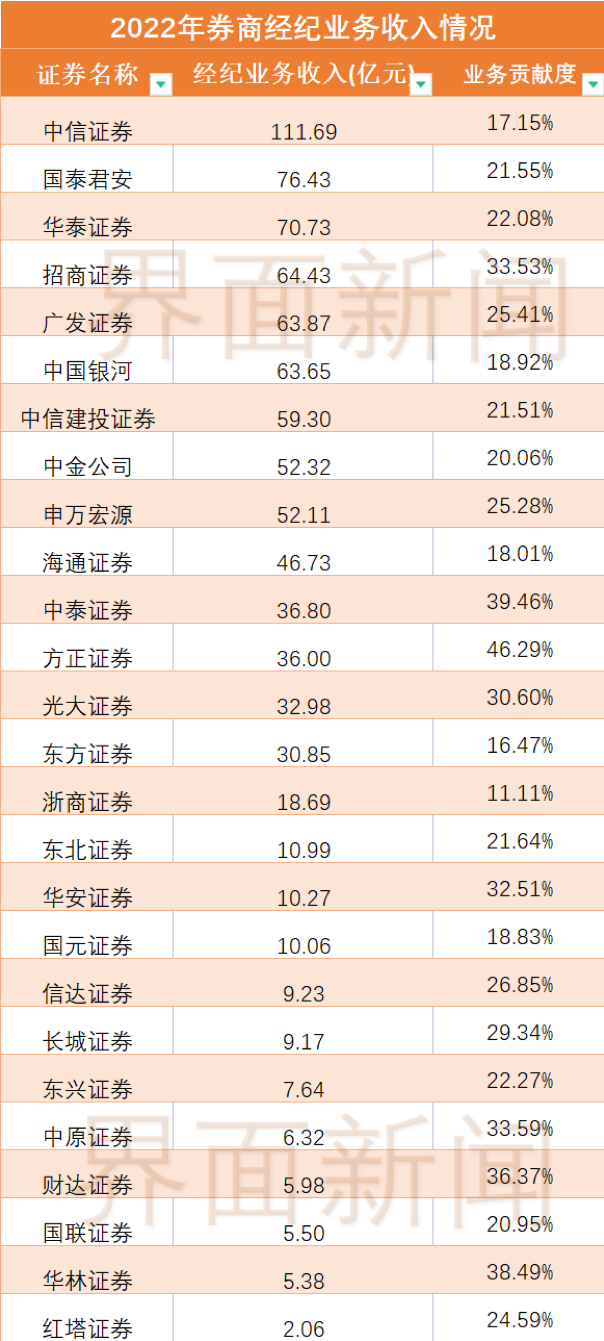

经纪业务方面,收入最高的为中信证券,经纪业务收入111.69亿元,位居首位。此外,国泰君安(76.43亿元)、华泰证券(70.73亿元)位列二、三位。

业务贡献度方面,方正证券(46.29%)、中泰证券(39.46%)、华林证券(38.49%)、财达证券(36.37%)、中原证券(33.59%)、招商证券(33.53%)、华安证券(32.51%)、光大证券(30.60%)贡献超三成,也有中国银河、国元证券、海通证券、中信证券、东方证券、浙商证券经纪业务贡献度尚不足两成。

一季度业绩有望修复,券商或“苦尽甘来”

界面新闻记者注意到,受2022年股债市场波动影响,券商自营收入大幅下降,另一些券商业绩则受计提减值、经纪业务下滑影响,还有部分中小券商在投行业务上“折戟”。

比如国海证券、长城证券、华西证券等公司净利下滑幅度在50%至80%之间,原因各有不同,共性在于自营投资业务下滑明显。

尽管2022年度业绩普遍不佳,但随着2023年以来资本市场回暖,不少分析师纷纷看好证券行业今年一季度的业绩表现,认为券商业绩有望在去年低基数的基础上迎来高增长,自营投资将是核心的增量;同时随着基金销售回暖,券商财富管理后续也将迎来业绩和估值的双重修复。

4月9日晚间,东方证券发布2023年一季度快报,成为首家发布业绩快报的上市券商。根据公告,今年一季度,公司实现营业收入44.37亿元,归母净利润14.28亿元,分别较上年同期增长41.93%和525.67%。2022年第四季度,东方证券实现净利润10.08亿元,据此计算,2023年一季度净利润环比增长41%。

市场分析人士指出,东方证券良好的业绩表现充分说明,今年一季度证券投资收益回暖,将提升行业一季度整体业绩表现。

具体来看,一季度上证综指、创业板综涨幅分别为5.9%、8.9%,大幅好于去年同期的-10.6%、-18.2%,也好于2022年二季度的4.5%、2.9%;一季度中证全债上涨1.00%,大幅好于去年一季度的0.80%。

中金公司研报指出,随着全面注册制的正式落地,券商投行业务有望直接受益。今年以来,资本市场回暖,证券板块逐渐走出低迷,证券板块涨幅已超10%。

华创证券认为,展望一季度业绩,预计在2022年一季度的低基数下,券商板块净利润有望实现同比明显增长。

申万宏源证券认为,近期资本市场改革持续推进,券商监管框架日渐完善,业务经营环境持续向好;在去年一季度业绩低基数下(利润同比-46%),2023年一季度券商板块盈利增长确定性强,预计利润同比增40%。

方正证券认为,在资本市场的预期好于2022年的情况下,预计券商的基本面将有所改善,尤其是进入4月以来,两市成交量有逐步放大的迹象,这将有利于支持券商基本面的改善和估值的修复。