炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:环球老虎财经

时隔三个月,中金公司老将徐翌成再次发生职位变更。在今年1月份,徐翌成还卸任了总裁助理职务。据悉,在大集合公募化改造如火如荼的2020年,徐翌成成为中金资管负责人,他到任后一年,2021年中金资管规模便跨入万亿门槛,仅次于中信证券。不过好运并没有一直眷顾徐翌成,2022年中金资管规模“骤降”4300亿并跌落万亿“王座”。

曾一手让中金资管踏入万亿门槛的徐翌成离任了。

4月14日,中金公司公告,原资管部负责人徐翌成、资管部执行负责人冯平因工作调动原因离任,在今年年初徐翌成还卸任了总裁助理职务。

接管资管部的是与徐翌成有着经历相似的“老中金”人孙男。此前在中金公司回A之时,孙男也从徐翌成手中接过了董秘一职。

此次离任的徐翌成对中金资管可谓是至关重要。据悉,2020年是券业进行大集合公募化改造较为火热的一年,同年2月份徐翌成成为中金资管负责人,在其带领下中金资管的规模在2021年以11283亿元位居行业第二,仅次于中信。

不过在2022年,中金资管的集合资管计划和单一资管计划管理规模均有不同程度的下滑。而这一年资本市场收益惨淡;此外,2022年也是券业大集合公募化的尾声阶段。

资管规模一年“骤降”4300亿

4月14日,中金公司公告,公司资产管理部的负责人徐翌成、资产管理部执行负责人冯平因工作调动原因离任,“老中金人”孙男成为中金资管新的负责人。

从公告内容来看,徐翌成、冯平在该次离任后并不转任其他工作岗位。

值得一提的是,这并不是徐翌成今年以来的第一次职位变动。在今年1月中旬,徐翌成职位首次发生变更。根据当时的公告,公司董事会会议审议同意聘任徐翌成、王建力及王曙光等人员为中金公司管委会成员,其中徐翌成获委任为管委会成员后,不再担任总裁助理职务。

而这不是孙男首次接替徐翌成的职位。在中金公司回A之时,孙男接替徐翌成担任公司董事会秘书。

资料显示,徐翌成2000年成为中金公司投行部的一员。根据中金公司此前介绍,徐翌成在并购领域尤为擅长。2005年,徐翌成创立并领导了中金的并购业务,还牵头完成收购中投证券和引入腾讯作为战略投资者等重要资本运作。

2008年,徐翌成成为中金公司董事总经理,此后历任董事会秘书、战略发展部负责人、综合办公室负责人等职位。

2020年,徐翌成成为中金资管的负责人。而徐翌成接手期间,正是券商大集合公募化改造的关键时刻。

徐翌成接手中金资管之前,其规模在整个行业内并不显眼。数据显示,2018年至2019年,中金资管的管理规模分别为1618亿元、2451亿元。

不过在2020年至2022年,中金资管的规模呈现阶梯式的上涨。数据显示,这三年中金资管的规模变动分别为5129.3亿元、11283.47亿元、7,025亿元。

其中2021年中金资管因规模暴增逾6000亿元而跨入万亿门槛,成为当年黑马,规模跃居行业第二,直追排名第一的中信证券。

不过,2022年中金资管规模骤降4258亿元。值得一提的是,2022年是资管新规全面落地的元年,而券商资管大集合公募化改造也逐渐接近尾声。

有分析认为,大集合转公募有利于券商发挥主动管理优势,利好资管行业长期健康发展,但同时也要面临100余家公募基金的激烈竞争。

此外,2022年资本市场跌跌不休,对于券商资管同样提出了很大的挑战,不止中金资管规模下滑,中信证券的资管规模同样下滑。

“新话事人”能否扛起大旗?

老将离任之际,市场对中金资管的新负责人也充满了好奇。

据悉,此次接棒徐翌成的孙男亦是一位老中金人,资料显示,孙男是在2003年成为中金公司一员的,历任投资银行全球并购业务负责人、投资银行保荐业务负责人、投资银行业务委员会成员、投资银行运营团队成员、战略研究部负责人等职务。

在新负责人的带领下,中金资管规模能否重回万亿元尚待商榷。

而从当前中金资管的整体产品表现来看尚有短板。据悉,资管部有两大类产品,即集合资管计划和单一资管计划,而这两类规模上去年均有不同程度的下滑。

具体来看,截至2022年年底,中金资管的集合资管计划和单一资管计划管理规模(含社保、企业年金、职业年金及养老金)分别为2,306.69亿元和4,718.10亿元。而去年这两类产品的规模分别为5,683.21亿元和5,600.26亿元。

其中集合资管计划规模同比下滑近60%;单一资管计划规模同比下滑16%。

值得一提的是,在券业公募化的浪潮中,设立资管子公司且申请公募牌照已成行业趋势。事实上,“一参一控一牌”的政策之下,券商在公募行业也迎来了发展契机。

因此,多个头部公募设立资管子公司且递交了公募牌照的申请。而中金公司也在2021年3月份决定设立资管子公司,同时申请公募牌照。中金公司彼时表示,新成立的资管子公司承接原有的资产管理业务。

不过,中金公司设立子公司的过程并不顺利。去年6月份,证监会对中金公司设立资产管理子公司申请文件提出反馈意见,其中对公司发展规划、高管资格、业务衔接、风控进行“拷问”。

今年3月份,中金公司迎来第二轮拷问。证监会提出3个问题,包括中金公司旗下的中金财富资管子公司资管业务划分情况、加强公司治理、员工管理、合规内控管理的具体措施等。

资管行业“两超”格局

近几年的资管行业可谓是硝烟弥漫。

头部券商动作尤为明显,比如广发证券、招商证券以及兴业证券等公司纷纷瞄准公募并已递交相关材料。

争相下注的原因也不难理解,此前瑞银证券的分析师曾表示,大资管是未来证券行业增长的一个重要引擎。

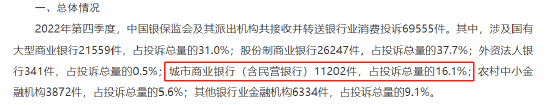

不过,近几年券商资管间的发展日益分化,马太效应显著。以2022年上半年为例,数据显示,上半年共有11家上市券商资管业务净收入超过5亿元。其中,中信证券和广发证券资管业务净收入分别为54.34亿元、44.19亿元,为第一梯队。

华泰证券、东方证券和海通证券则组成第二梯队,资管业务净收入分别为16.69亿元、13.95亿元和10.86亿元;中金公司、财通证券、申万宏源等6家上市券商资管业务净收入亦超过5亿关口。

根据统计,其中TOP10的资管业务净收入合共172.84亿元,占比约78.59%。

相较而言,头部券商在人才储备、客户资源、产品创新等方面具备一定优势,因此在资管行业的影响极强;相比较之下,中小券商受限颇多。业内人士表示,中小机构由于一些先天缺陷,比如股东背景、历史积淀、资本金、人员整体素质等,不可能像大机构那样面面俱到。

先天不足之下,中小券商们在业务上也面临着一定的桎梏。

当下,公募业务已成券商发力资管的突破口。政策也在开闸,比如“一参一控一牌”适度放宽公募持牌数量限制。然而红利之下,诸多中小券商却只能望而兴叹。从当前申请公募牌照的券商来看,中小券商资管暂无身影。

其中,重要的原因是监管对申请公募牌照的券商资管子公司有明确的权益产品规模要求。要求权益类证券资产管理规模不低于50亿元。

资管界人士称,权益类证券资产管理规模不低于50亿元”的要求恐将对券商资管申请公募牌照特别是中小规模券商资管造成较大障碍。