来源:读数一帜

汪鸣是2015年的股基冠军,在那轮牛市里拥有了明星基金经理的光环,也在随后的市场剧烈波动中备受争议,奔私多年后,因十年前公募基金研究员期间的“老鼠仓”操作,被监管取消从业资格

文 | 黄慧玲 实习生 沈早慧

编辑 | 郭楠

近日,证监会发布了一则行政处罚决定书,取消原富国基金行业研究员、基金经理汪鸣的基金从业资格。

老基民对汪鸣的名字不会陌生。他是2015年那轮大牛市里的股票型基金冠军,管理的富国城镇发展斩获年度收益104%。

不过,此次证监会的处罚针对的是他在研究员期间的违法行为。行政处罚决定书显示,2009年2月至2013年5月,汪鸣还在担任富国基金研究员期间,通过其亲属证券账号进行趋同交易并获利。

汪鸣任职公募基金经理的时间不算长,但非常典型。他完整经历了2015年前后剧烈的牛熊转换,快速走上职业巅峰后,又在一系列的股市震荡中备受争议。2018年,汪鸣离开公募进入私募,此后鲜有公开报道。没想到奔私多年后,汪鸣因为十年前的“老鼠仓”行为进入公众视野,并被取消了从业资格。

祸起十年前的“老鼠仓”

根据证监会出具的行政处罚决定书,2009年2月28日至2013年5月3日期间,汪鸣通过亲属的证券账户与富国基金旗下的5只天字辈基金——富国天合、富国天惠、富国天盛、富国天益以及富国天源趋同交易。

证监会是如何发现汪鸣的违法行为的呢?原来,汪鸣用表姐和姨妈的身份证开设了账户,但开户联系电话和地址留的是汪鸣及其母亲的,并且账户的电脑下单地址多次与汪鸣出差行程重合。

所谓趋同交易,是指证券从业人员在机构操作前后,买入或卖出相同股票的行为,俗称“老鼠仓”。而汪鸣当时是富国基金的研究员,他趋同交易的标的正是他所推荐的股票。

罚单显示趋同交易的股票共有17只,不过列出的仅有“中国国贸”“中信证券”“阳光城”三只股票。从当时富国基金的持仓情况来看,汪鸣很难利用富国基金的大资金“抬轿子”。

汪鸣早年是地产行业研究员,因此推荐的股票也多与房地产有关。2009年年中,在汪鸣的推荐下,富国基金开始持有中国国贸800万股,持股占流通股比1%。

当时持有中国国贸的基金不多,仅有30只。可以说这只股票当时相对比较冷门,属于汪鸣独立挖掘的“研究成果”。不过从股价来看,这只股票在四年里涨幅仅41%,不能算作特别成功的案例。

罚单里涉及的另一只地产股——阳光城倒是汪鸣挖出的大牛股,四年时间上涨近7倍。不过富国基金买入的时间已经是2012年中,不算早期,并且买的也不多。同期持有的基金数量达49只,持有公司21家。富国基金的持有量仅排在行业第五位,总持有742万股,持股占流通比1.39%,持股市值6738万元。持仓量比较大的是富国天瑞,阳光城也仅仅占有基金0.5%的持仓比例。从富国基金买入后到2013年年底,阳光城的涨幅近两倍。

至于汪鸣推荐的另一只券商股中信证券,在当时已属于路人皆知的大白马。2009年中,富国天益开始持有中信证券,持仓占比1.53%。而全行业持有该股的基金数已经达到213只,涉及公司57家。这只股票在汪鸣任研究员期间表现非常平淡,仅上涨1%,到了2014年底才开始成为牛市先锋。

仅仅从这三只股票的持仓来看,与其说汪鸣通过富国基金的大资金来“抬轿子”,不如说在偷摸“变现”自己的研究成果。不过,从业人员炒股终究还是踩了监管红线。

证监会表示,基金从业人员对基金和基金份额持有人负有忠实义务,必须恪尽职守,履行诚实信用、谨慎勤勉的义务,不得从事利益冲突的行为,不得将自身利益置于基金财产和基金份额持有人的利益之上,更不得在执行职务或办理业务过程中利用所处地位或优势牟取私利。忠实勤勉、诚实守信、避免利益冲突,不仅是基金从业人员基本的执业准则,更是基金行业的立业之本。

证监会认为,汪鸣作为富国基金的研究员,在推荐股票前后买卖相同股票并获利。汪鸣的上述行为违背了基金从业人员忠实勤勉的法定义务,构成了严重的利益冲突,违反了2003年《基金法》第十八条的规定,构成2003年《基金法》第九十七条所述的基金从业人员损害基金财产或者基金份额持有人利益的行为。

从证监会的最终处罚决定来看,没有公开汪鸣趋同交易的交易金额和获利情况,也没有对其作出相关罚款的处罚,目前仅取消了他的基金从业资格。

备受争议的冠军基金经理

汪鸣从2014年1月开始走上基金经理岗位,先后管理富国城镇发展、富国天合稳健、富国改革动力三只产品。2015年,其管理的富国城镇发展获104%的年度收益,成为该年度股票型基金冠军。

好景不长,2016年初,突如其来的熔断令汪鸣旗下基金措手不及,首月回撤达23%-26%。紧接着,富国城镇发展也增聘了老将毕天宇,富国改革动力在双经理的基础上增聘权益研究部总经理李晓铭。富国天合稳健则在更早一些的时候(2015年11月)增聘了张啸伟。

到了这个时候,汪鸣旗下的三只基金已经全部变成双基金经理甚至三人共管制。普通投资者很难从外部看明白,究竟谁在主导基金的投资,三只基金也走出了完全不同的净值曲线。

直到2018年4月汪鸣离任时,汪鸣旗下基金也未能重现辉煌。2017年,富国改革动力与富国城镇发展“在错误的时间强化了成长风格,跑输了行业”。2016年初至2018年4月16日期间,富国城镇发展的基金净值下跌33%,跑输同期沪深300指数34%。

如果说富国城镇发展是汪鸣的明星代表作,那么富国改革动力则是“明星基金经理效应”的产物。汪鸣曾把2015年的那场牛市定义为“改革牛”,“改革动力”的名字由此而来。该基金成立于2015年5月20日,初始规模达132亿元,其中99.9%为个人持有者。

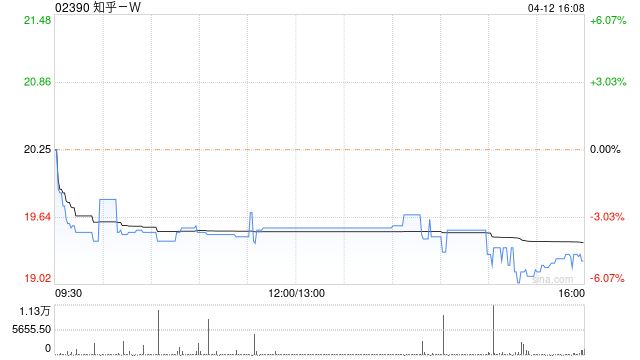

不过,在巨大的明星光环笼罩下,该基金的命运颇为坎坷。汪鸣管理近三年期间,任职回报-35%。汪鸣离职后,该基金历任张啸伟、李晓铭、徐斌等多位基金经理,都没办法将其带回发行价。目前累计净值0.72元,成立以来下跌28%(截止至2023年4月11日数据)。基金规模也从初始时的超百亿,缩水至目前的15亿元。

汪鸣重仓的许多股票后来也备受争议。

2016年4月,央视曝光“江苏常州外国语学校近500学生身体异常”事件,学校附近原为常隆化工厂所在地的工地为疑似污染源。富国城镇发展、富国改革动力均重仓的诺普信则参股了常隆化工。此事件曝光后,诺普信股价一路下跌。

2017年3月,富国城镇发展与富国改革动力重仓前十的股票顾地科技、金力泰、台海核电(现为*ST海核)、广博股份连续跌停。此外,两只基金于2015年二、三季度买入的德奥通航(已退市)自2015年12月起就一路下跌。这一系列操作,可以说是连续踩雷。

2018年4月,汪鸣因个人原因离职。据公开信息显示,汪鸣后来加入了一家名为循理资产的私募基金,成为其合伙人、基金经理。公司总经理为邹振松,曾经是汪鸣同事,原富国基金权益研究部副总经理。

2020年,一篇私募访谈中写道,汪鸣以基本面投资(成长风格)为主、主题投资少量参与。“主题投资根据主题的大小和市场的强弱决定仓位大小,主题确定性高,市场趋势走强时仓位会加上去。当然,在主题投资过程中会严格遵守风控纪律,见好就收及时止损,因为主题投资往往带有一定的‘博傻’性质。”